Підприємці очікують від банку такої ж якості сервісів для свого бізнесу, яку отримують щодня в ролі роздрібних клієнтів. Швидкість, зручність і безпека стають вирішальними при виборі банку-партнера.

ПУМБ — перший банк в Україні, який створив end-to-end digital онбординг юридичних осіб без відео зв’язку та без фізичної присутності, а 80% ФОПів-клієнтів банку відкривають рахунки повністю дистанційно. Тому саме в експертів банку ПУМБ – Олени Мельник, керівниці напрямку Digital Entry, Департаменту розвитку Digital-платформи корпоративного бізнесу, та Сергія Колядича, керівника напрямку розробки програмного забезпечення, Центр розробки програмного забезпечення, FinTech Insider запитав про поточний стан справ, ключові тренди та виклики, а також перспективи розвитку диджитал онбордингу бізнес-клієнтів в Україні.

- Як за останній рік змінилися очікування бізнесу, в першу чергу МСБ, щодо цифрових сервісів, які він отримує від банку? І, зокрема, наскільки критичним є диджитал онбординг?

Олена: Сьогодні бізнес очікує від банку того самого рівня зручності, який він має в щоденних digital-сервісах: швидкості, прозорості та повної керованості зі смартфона. Для підприємців це означає можливість відкривати рахунок тоді, коли їм потрібно, і розпочинати операційну діяльність без затримок. Digital-процеси стали не перевагою, а нормою, невід’ємною частиною нашого життя. Для банків — це не лише про клієнтський досвід, а й про ефективність: можливість масштабування сервісу без збільшення фізичної присутності та операційних витрат.

Сергій: Ми в команді досить рано усвідомили, що інновація в банкінгу – це не лише швидка доставка цінності для клієнта. Передусім це стабільність, надійність і безпека. Саме це змусило нас змістити фокус у бік платформенного підходу.

Ми переглянули цифрову архітектуру, заклали масштабованість і security-by-design. Сьогодні в нас діє принцип zero trust та zero tolerance на рівні інтеграцій із клієнтськими цифровими каналами. Кожен запит, який надходить у цифровому форматі, проходить обов’язкову перевірку, співставлення і валідацію.

Це не ускладнення процесу заради контролю, а необхідна умова для побудови надійного end-to-end digital-сервісу.

Олена: Одним із ключових викликів минулого року для банків став deepfake. Чим глибше фінансові сервіси йдуть у цифру, тим більшою стає поверхня для атак. Штучний інтелект одночасно відкриває величезні можливості для автоматизації та персоналізації — і водночас створює нові класи загроз, до яких ринок раніше не був готовий. Це вже не гіпотеза, а нова реальність, у якій мають працювати банки.

- Продовжуючи тему викликів. Що найважче для банку в організації диджитал онбордингу? Як встигати реагувати на загрози, які постійно оновлюються?

Олена: Захист у digital-onboarding не може бути справою окремого банку. Мінімально прийнятний рівень безпеки має бути зафіксований у регуляторному полі — з чіткими вимогами як до банків і небанківських фінансових установ, так і до провайдерів ідентифікації, верифікації та цифрових документів. Це створює базовий рівень довіри для всієї екосистеми.

Водночас кожен банк має будувати власний рівень захисту. У світі, де AI так стрімко розвивається, не існує «остаточного рішення» — є лише безперервний цикл аналізу, тестування і впровадження нових рівнів захисту.

Сергій: Щоб почуватися впевнено в цифровому середовищі, зокрема в digital-onboarding, банку необхідно постійно інвестувати в технології та їх розвиток. Ми це добре розуміємо і системно змінюємо архітектуру наших рішень, формуємо окремі команди з фокусом на безпеці.

Ми впроваджуємо антифрод-рішення, механізми протидії deepfake-атакам, розвиваємо власні контрольні моделі. Але важливо розуміти: це не разовий проєкт, а безперервний процес.

На початку частина клієнтів не завжди розуміла потребу в додаткових перевірках, особливо коли на ринку є рішення «в один клік». З часом ставлення змінилося — клієнти почали сприймати додаткові кроки не як бюрократію, а як інвестицію в безпеку власного бізнесу.

У підсумку ми прийшли до розуміння, що робота з ризиками має бути вбудованою частиною архітектури платформних рішень, а не окремим шаром поверх процесу.

Олена: Клієнти вже почали розуміти, що додаткові перевірки — це не бюрократія, а захист коштів та безпека. Але ключове завдання банку — знайти баланс між ризик-орієнтованим підходом і зручністю користувача. Саме тут сьогодні і точиться справжня конкуренція.

Після того як НБУ стандартизував базові моделі дистанційної ідентифікації (Постанова №65), сам факт наявності digital-onboarding перестав бути конкурентною перевагою. Усі банки працюють в однакових регуляторних рамках. Тому конкуренція змістилася в іншу площину — якість реалізації, рівень ризик-апетиту банку, гнучкість та адаптивність ризик-моделей. Фактично лідером стає не той, хто просто має digital-онбординг, а той, у кого найбільше автоматизації “під капотом” і найменше вимагається зусиль від клієнта в інтерфейсі.

Якщо говорити про відмінності онбордингу саме в банку ПУМБ, то вони такі:

- Відкритість процесу

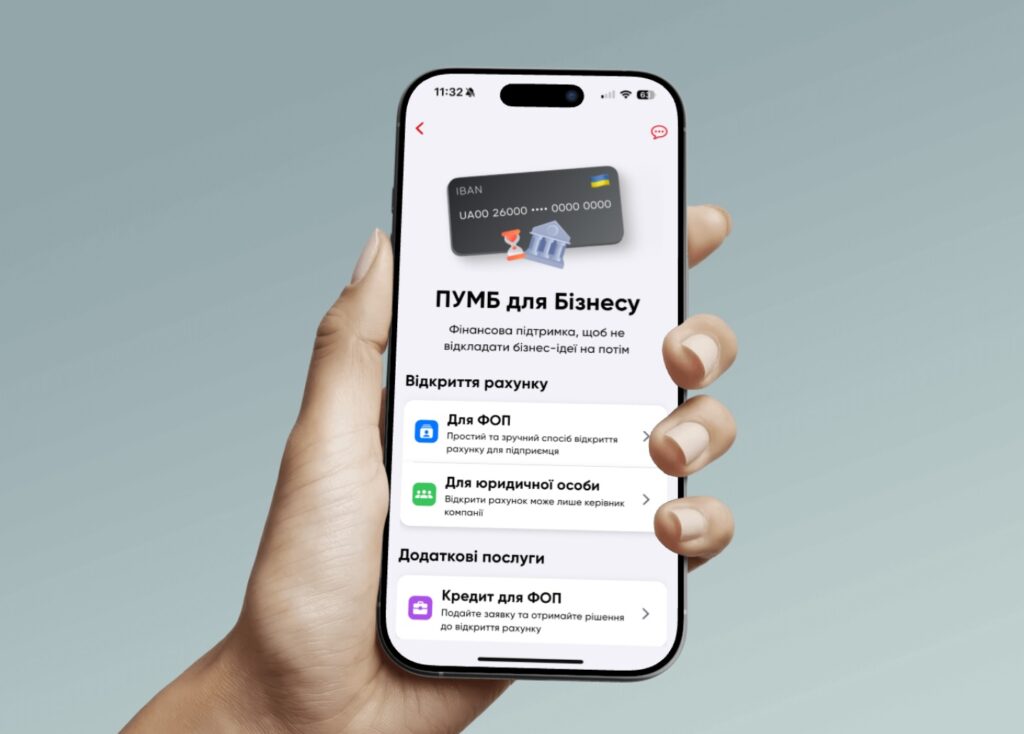

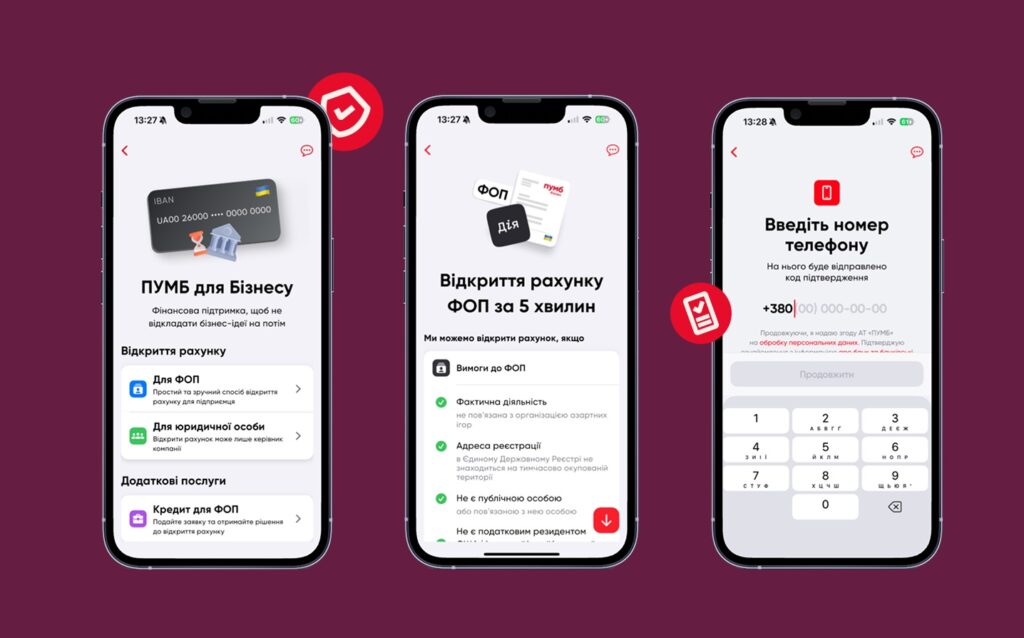

Онбординг ФОП у ПУМБ доступний не лише для діючих фізичних клієнтів банку. Більшість банків реалізували digital-онбординг ФОП для діючих клієнтів фізичних осіб, хто вже має картку чи рахунок фізичної особи. У ПУМБ таких обмежень немає.

Для клієнтів, які вже є клієнтами ПУМБ як фізичні особи , у 2025 році запущено спрощений флоу: відкриття ФОП за 2 хвилини замість стандартних 5 хвилин у повному процесі. - Єдиний в Україні end-to-end digital-онбординг юросіб без менеджера

ПУМБ залишається єдиним банком в Україні, який реалізував повністю end-to-end digital-онбординг юридичних осіб без участі менеджера — до 15 хвилин від початку до відкритого рахунку.

Це не просто зручність — це технологічний прорив, який суттєво знижує бар’єр входу для малого бізнесу.

- Наскільки технології сприяють спрощенню та автоматизації диджитал онбордингу? Зокрема, штучний інтелект?

Олена: Digital onboarding — це не один інструмент, а багаторівнева система перевірок і автоматизованих рішень.

Попри загальний хайп навколо ШІ, ми свідомо не використовуємо штучний інтелект для фінального рішення щодо співпраці з клієнтом. Рішення про відкриття рахунку залишається в межах контрольованих ризик-моделей і регуляторних правил.

Водночас ШІ може і повинен застосовуватись точково — там, де це дає економічний і операційний ефект. Ключова умова — це деперсоніфіковані дані (адреса, зміст діяльності тощо). У KYC-процесах використовуються персональні дані, тому вони не можуть передаватися в зовнішні AI-моделі, це прямо порушує регуляторні вимоги.

Технологічна основа digital onboarding у ПУМБ — це автоматизоване прийняття рішень та глибока інтеграція з державними реєстрами, що дає змогу мінімізувати ручне введення даних і знизити кількість помилок.

Важливу роль тут відіграє співпраця з VKURSI та Опендатаботом, які забезпечують актуальність і якість даних.

Окремий критично важливий елемент — Мультишеринг документів через Дію. Без цього інструменту побудувати справжній end-to-end digital-онбординг юридичних осіб в Україні практично неможливо — і на сьогодні ця технологія не має повноцінної альтернативи.

Фінальний рівень — це автоматизовані KYC/AML-модулі та власні ризик-моделі банку.

У результаті клієнт проходить мінімально необхідну кількість кроків, тоді як уся складна регуляторна логіка працює у фоні, непомітно для бізнесу.

Сергій: У ПУМБ дійсно реалізований повністю цифровий онбординг як для ФОПів, так і для юридичних осіб. Digital-onboarding юросіб, запущений у 2024 році, наразі залишається унікальним для українського банківського ринку.

Ми не можемо спростити клієнтський шлях більше, ніж це дозволяє регулятор, але значну частину складних перевірок і логіки перенесли у фоновий режим. Клієнт бачить простий і зрозумілий інтерфейс, тоді як усі складні регуляторні механізми працюють «під капотом».

Штучний інтелект і автоматизацію ми впроваджуємо в межах контрольованої моделі ризиків. Варто пам’ятати, що для банківського сектору це відносно нові технології: у масштабі трансформацій два роки – це дуже короткий проміжок часу.

У 2025 році наш digital-onboarding юридичних осіб отримав відзнаку SME Banking Awards. Ми увійшли до ТОП-20 найкращих банків Східної Європи та до ТОП-3 в Україні – це для нас важливе підтвердження правильності обраного підходу.

- Яка частка ваших бізнес-клієнтів вже проходить через диджитал онбординг?

Олена: Сьогодні понад 80% ФОПів і 40% мікро-юридичних осіб у ПУМБ відкривають рахунки повністю дистанційно — без участі менеджера. Це один із найвищих показників на українському ринку.

Водночас для нас принципово важливіше не саме проникнення цифрових каналів, а якість реалізованої моделі. ПУМБ став першим банком в Україні, який впровадив end-to-end digital-онбординг юридичних осіб без відеодзвінків, фізичної присутності клієнта та без включення менеджера в процес.

А відзнака SME Banking Awards фактично підтверджує відповідність нашої моделі найкращим міжнародним практикам.

Зараз ми охоплюємо близько 40% потоку мікро-юридичних осіб, але наш реалістичний потенціал — близько 55%, тобто ще плюс 15 відсоткових пунктів зростання.

Водночас важливо розуміти, що класичний end-to-end digital-онбординг юридичних осіб добре працює для так званих «зелених» клієнтів — простих і досить прозорих бізнесів із прогнозованим ризик-профілем. Для таких клієнтів ризик-модель може бути максимально автоматизованою. Але значна частина бізнесу має складнішу структуру, нетипові бізнес-моделі або операційну специфіку, яка не вкладається у стандартні обмеження.

Тому наш наступний етап — це побудова універсальних моделей онбордингу. Це лаконічні та максимально цифрові процеси, але з можливістю точкового залучення людини лише там, де це реально необхідно. По суті, це phygital-підхід, де автоматизація та експертиза працюють разом, а не конкурують між собою.

Наш фокус — не просто «оцифрувати форму», а побудувати цифрову інфраструктуру входу в банк, яка працює для бізнесу як повноцінний сервіс.

- А як ви вимірюєте ефективність впроваджених систем диджитал онбордингу? Збираєте відгуки від клієнтів чи переглядаєте лише ці метрики, про які сказали?

Олена: Ефективність для нас — це передусім реальна частка клієнтів, які проходять повний end-to-end онбординг без участі менеджера. Як я раніше сказала, сьогодні 40% юридичних осіб і понад 80% ФОПів відкривають рахунки повністю диджитально — і це вже показник зрілості процесу.

Друга ключова метрика — час проходження онбордингу. Середній час для ФОПа становить 8 хвилин, мінімальний — 2 хвилини. Для юридичних осіб — середній час близько 15 хвилин end-to-end.

Але цифри — це лише частина картини. Ми системно працюємо з якісним фідбеком клієнтів, який вони залишають своїм операційним менеджерам. Саме ці інсайти лягають у наш продуктовий беклог і трансформуються у нові фічі. Окрім цього, в кінці року ми запустили замір NPS (індекс лояльності клієнтів – ред.) саме для процесу онбордингу: одразу після завершення процесу клієнт має можливість оцінити свій досвід у застосунку. Це дозволить нам отримати «гарячий» фідбек у моменті, а не через місяці.

- Які ви бачите глобальні тренди в Digital Onboarding? І чи в процесі євроінтеграції банкам доведеться впроваджувати якісь суттєві зміни саме в цій площині?

Олена: Українські банки сьогодні працюють у межах локального регуляторного поля, але європейський вплив поступово посилюється — насамперед у частині AML, безпеки.

Один із ключових трендів — це Open Banking. Банки активно рухаються до моделей, де з дозволу клієнта можна отримувати фінансові дані, аналізувати обороти та автоматизувати ухвалення рішень. Паралельно відбувається впровадження нового формату BankID, що також відкриває нові можливості для автоматизації, в тому числі ФОП.

Важливо, що ці зміни — це природна еволюція ринку: якщо регулятор дозволяє і технологія існує, її потрібно впроваджувати, щоб спрощувати клієнтський шлях і підвищувати якість сервісу.

Сергій: У європейських країнах digital-onboarding давно є стандартом. Конкуренція там точиться не навколо самого факту цифрового онбордингу, а навколо того, наскільки він зручний, швидкий і безпечний.

Сильними драйверами розвитку сьогодні є країни Східної Європи та Балтії. Наприклад, у Польщі дуже розвинена модель BankID, яка підтримується більш гнучким регуляторним середовищем.

Втім, я вважаю, що протягом кількох років український ринок цілком зрівняється з європейським за рівнем цифрових рішень у цій сфері.

- Цікава ваша думка, які ще процеси для бізнесу можуть бути диджиталізовані так, як вже диджиталізовано відкриття рахунків?

Олена: Наступна велика зона росту — це AML у клієнтських процесах. Йдеться про автоматизацію всього циклу основних AML-запитів, які виникають у процесі взаємодії з клієнтом (ризикові операції, запити за 110-ю Постановою тощо).

Сьогодні ці процеси часто фрагментовані й створюють надмірне навантаження як на клієнта, так і на банк. Ми сфокусуємось на крос-перевірці даних між ролями клієнта (фізособа та ФОП), зменшенням кількості запитів, побудовою логіки, де банк запитує лише те, що дійсно необхідно.

Наша мета — створити найкращий AML-сервіс на ринку, який одночасно покращує комплаєнс, знижує операційні витрати і не руйнує клієнтський досвід.

Сергій: За останні роки клієнт суттєво виріс з технологічної точки зору. Відповідно, має трансформуватися і сервісна модель банку. Бізнесу вже недостатньо класичного інтернет-банкінгу: клієнти хочуть інтегрувати банківські сервіси безпосередньо у власні бізнес-процеси.

Саме тому ми активно працюємо з відкритими API та розвиваємо сервісну інтеграцію. Окремий фокус – цифровий еквайринг: створення максимальної кількості точок взаємодії в бізнесі клієнта, де він може запропонувати своїм клієнтам сучасні платіжні можливості.

Тут ключове – не лише UX/UI, а передусім функціональність, яку бізнес реально може вбудувати у свою операційну модель.

- Які плани на наступний рік? Як плануєте розвивати ваш напрям?

Сергій: У найближчий рік драйверами розвитку стануть цифровий еквайринг, залучення клієнтів через цифрові та фізичні термінали, а також подальша цифровізація процесів підключення до банківського обслуговування.

Окремий стратегічний напрям – спрощення та автоматизація повного циклу AML-моделей. Ми очікуємо появу справді проривних продуктів у цій площині.

Також продовжимо універсалізацію процесів онбордингу для складніших клієнтів і нетипових кейсів, щоб охопити ще більшу частину бізнес-потоку без втрати якості та контролю ризиків.